なぜ高齢者は消費に向かわず、預金を溜め込むのか ~「長生きリスク」の経済学

2016.03.01一段と拡大した金融資産の世代間格差

総務省が5年ごとに実施する「全国消費実態調査」の2014年調査結果が、昨年公表された。

家計の金融資産・負債(2人以上世帯、含む非勤労者世帯)の状況をみると、資産の高齢層への偏在や預金指向の強さといった従来の特徴に、大きな変化はみられなかった。

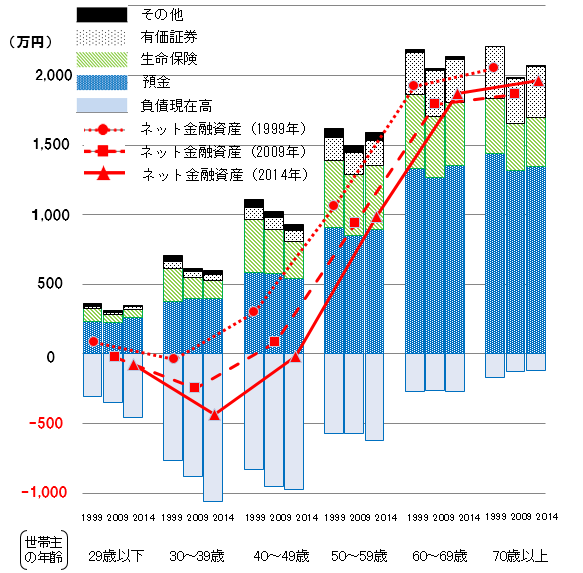

そうしたなかで、今回とくに目立ったのは、ネット金融資産保有額の世代間格差の拡大である(参考)。

若年・中堅世代で負債超過幅が増加する一方、高齢世代で資産超過幅が増加し、世代間格差は上下両方向に一段と拡大した。

(参考)1世帯当たりの保有金融資産(二人以上世帯、非勤労者世帯を含む)

(出典)総務省「全国消費実態調査」を基にNTTデータ経営研究所が作成。

30歳代世帯で住宅ローンの借入が急増

若年・中堅世代のなかでは、30歳代(世帯主の年齢階層別)の負債超過幅の拡大が際立つ。また、40歳代もついに資産超過から負債超過に転落した。

30歳代の負債超過幅の拡大は、住宅ローンを主体とする負債残高の増加が大きい。この5年間で、1世帯あたり負債残高は878万円から1,061万円と2割も増加した。その背景には、①日銀の量的・質的金融緩和に伴う住宅ローン金利の大幅低下と、②消費税率引き上げ(2014年4月)前の駆け込み需要がある。

上記30歳代の負債残高は過去に例のない高水準だ。この間の年間収入は、おおむね横ばいにとどまる。住宅ローンが変動金利型主体であることを踏まえれば、いずれ金融緩和が終わり、金利が上昇すれば、家計の負担は一挙に増す計算となる。

節約指向を強める高齢者、その理由は?

一方、高齢世代では資産超過幅が再び拡大した。金融の超緩和にもかかわらず、節約指向はむしろ強まっている。実際、75歳以上の1世帯あたり月間消費支出(22.7万円)は、5年前に比べ0.7万円の減少、10年前に比べ2.1万円の減少となった。

以下、その理由として一つの仮説を提示したい(数値例は補論を参照)。

高齢者は、通常、自分が何歳まで生きるかを想定して、消費(=貯蓄取り崩し)の計画を立てる。例えば、75歳男性の場合、わが国の平均余命は11.9年だ(2014年)。したがって、ここでは少なくとも87歳程度まで生きることを想定して、消費の計画を立てると考えよう(注)。

(注)ここでは、寿命の想定期間として各年齢の平均余命を当てると仮定した。実際には個々人は、周囲を見渡したうえで「直観的に」自己の寿命を想定するとみられる。しかし、その方向や期間は平均余命の動向と大きく変わらないとみられる。

この人物が5年後、80歳に達したとしよう。友人のなかにはすでに他界する者もでてきた。自分は長生きの部類かもしれない。実際、80歳時点の平均余命は8.7年だ(2014年)。そうであれば、これまでよりもあと2年ほど長く、――すなわち、少なくとも89歳程度まで――生きることを想定して、計画を練りなおす必要がある。この新しい消費・貯蓄計画に従えば、消費は大幅にスローダウンさせざるをえない。

こうした節約のサイクルは、さらに社会全体の長寿化によって増幅される。長寿化の結果、自分自身が長生きし、各年齢に達する度に平均余命が延びる。補論にあるように、社会全体の長寿化は個々人の節約を一段と強める方向で作用する。

以上のように、年を追う都度、消費・貯蓄設計を見直すことは、個々人としては合理的だ。長生きすればするほど、生活費や医療費がかさむ。長生きする分、節約を強めて、さらなる老後に備えなければならない。

しかし、これらの行動は、マクロ的にみれば必ずしも合理的とはいえない。なぜなら、すべての人が平均余命を全うするわけではないからだ。当初の平均余命に達しないうちに、貯蓄を残したまま他界する人は多い。一方、長生きした人が、その都度消費・貯蓄計画を見直して、節約を強めるとすれば、ほぼすべての人が他界する時点で多めの貯蓄を残すことになる。その分、消費は下押しされる。

解決策は長生きリスクに対する保険だが。。。

もし上記の仮説が正しいとすれば、高齢世代の消費を高めることは容易でない。実際、補論の数値例にみられるように、長寿になればなるほど、より厳しい生活を強いられる。これを避けようとすれば、より早い段階から消費を抑える必要があり、社会全体の消費も抑制される。

この問題の根源は、寿命にかかる不確実性にある。個々人が自らの寿命をあらかじめ知ることができれば、このようなことは起こらない。しかし、寿命を前もって知ることは誰にもできない。その結果、多くの人が財産を残したまま他界することになる。したがって、この問題を基本的に解決しようとすれば、長生きに伴う不確実性を抑制することが鍵となる。

これは、本来、保険が担うべき役割である。例えば、年金は、「年金保険料」の名が示すとおり、もともと退職後の長生きリスクへの軽減策として制度化されたものだろう。しかし、現在の公的年金は、平均寿命よりもはるかに下の年齢から支給するために、著しい財源不足に陥り、本来の機能を全く果たせないでいる。

そうであれば、例えば相続税率を引き上げ、増収分を真に長生きした人だけに配分するといったことが考えられる。かたちは税であるが、実態は保険である。しかし、仮に、「真に長生きした人」を「平均寿命を5歳以上上回る人」と定義したとしても、兆円単位の税収増が必要となり、現実的とはいえない。

やはり、年金制度の抜本的な改革が急務だ。年金を、真に長生きした場合に限り支給されるものとし、それまでの間は皆ができる限り長く働き、保険料に貢献することが必要だ。そうすれば、年金制度が安定するとともに、高齢者の消費も円滑に行われるようになる。

以 上

(補論)「長生きリスク」の経済学(数値例)

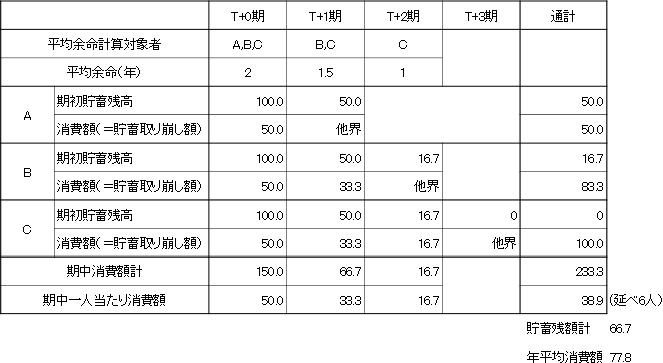

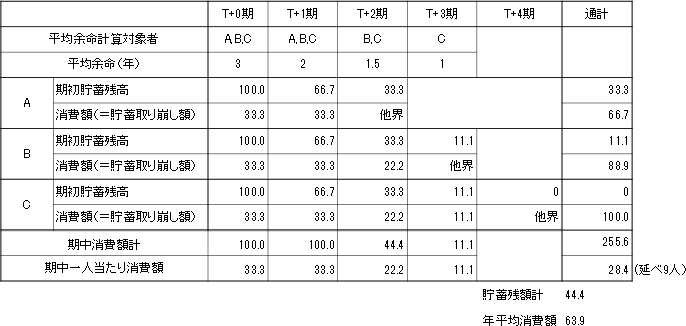

以下では、高齢者が歳を重ねる都度、節約指向を強める理由につき数値例を示す。

仮定は次のとおり。

①社会は、A、B、Cの3名から成る。

② 各自の寿命につき、基本ケース1(A 1年後、B 2年後、C 3年後の期初にそれぞれ他界)と、長寿化の進むケース2(A 2年後、B 3年後、C 4年後の期初にそれぞれ他界)を考える。

③ 各自は、毎期の期初時点で計算される社会的な平均余命まで生きることを想定し、平均余命を全うする時点で貯蓄を取り崩しきるよう、消費計画を立てる。

④ 社会的に計算される平均余命には、A、B、Cの寿命から計算される余命の平均値を当てる。

⑤ 平均余命は毎期期初に見直す。

⑥ 消費(貯蓄の取り崩し)は、毎期期初に再計算された計画に沿って、残る期間中、各期平均的に行う。

⑦ 当初の貯蓄は各自100とする。

長生きリスク見直しを加味した消費、貯蓄(数値例)

ケース1:余命の仮定:A1年、B2年、C3年

ケース2:余命の仮定:A2年、B3年、C4年

(出典)NTTデータ経営研究所が作成

上記数値例で示された結果からは、以下のことが分かる。

(1)寿命の全うとともに貯蓄を崩し切るのは、最後に残る一人(C)のみ。

(2)社会全体では多額の貯蓄が残る(ケース1=66.7、ケース2=44.4)(補論の注)。

(3)長生きをし、歳を重ねる都度、節約の度合いを強めなければならなくなる。ケース1のCの場合、各期の消費額は50→33.3→16.7へと減っていく。

(4)期中一人当たり消費額の平均は、ケース1に比べケース2(長寿化ケース)の方が少ない。一人一人が長寿化した分、各期消費を抑制して長生きに備えることとなる。

(5)ケース1とケース2の各年の消費額総額は、年により大小が区々となる。ただし、全期間を通じた年平均の消費額は、ケース1に比べケース2(長寿化ケース)の方が少ない。

(6)本文でいう「保険」とは、社会全体に残存した貯蓄を、長生きしたB、Cに分配することをいう。この結果、消費の減額が避けられ、長生きリスクが軽減される。

(補論の注)A、Bが他界時に残す貯蓄は相続の対象となる。したがって、もしそれぞれの相続人が相続財産を全額消費に当てれば、社会全体の消費に与える効果は、A、Bが貯蓄を取り崩し切った場合と同じものとなる。しかし、相続人の多くは50歳代、60歳代であり、彼らも長生きリスクを意識した「節約の循環」に巻き込まれがちである。

以 上

【関連コラム】