なぜ「構造要因で、6割の地銀が最終赤字に」は曲解なのか ~日銀試算が示唆する異次元緩和の深刻な帰結

2019.07.01日本銀行が「金融システムレポート」2019年4月号で、銀行の中長期収益シミュレーションを行っている。結果は、「借入需要減少ケース」で、約6割の国内基準行(主に地域銀行)が10年後に最終赤字に陥るというものだった。

これを受け、多くのメディアが「構造要因で、地銀の6割が最終赤字に」と報じた。だが、これを構造要因とするのは曲解である。

地銀が深刻な状態にあることは間違いない。手をこまぬいているわけにはいかない。しかし、今回の日銀の試算結果が示すのは、むしろ異次元緩和の帰結である。多少技術的になるが、理由を考えてみたい。

日銀試算の前提と結果

今後10年間を対象とする日銀のシミュレーションは、以下を主な前提としている。

(ア) 実体経済は、2022年度以降7年かけて長期均衡状態にいたる。この間、人口は緩やかに減少する。潜在成長率は0%台後半で推移する。

(イ) 短期金利は、2020年代半ばまで若干のマイナスを続けたあと、小幅のプラスに転じる。長期金利は、20年代前半から緩やかに上昇し、28年度には1%程度に達する。

(ウ) 貸出は、「借入需要不変」と「(人口減少などを背景とする)借入需要減少」の2ケースを想定する。「借入需要減少ケース」では、「貸出金利が信用リスクに見合わない低採算先への貸出比率も上昇を続ける前提」とする(同レポートP80)。

(エ) 有価証券は、含み益が枯渇する時点まで、過去3年間の実績と同額の益出しを続ける。

主な試算結果は、次のとおりである。

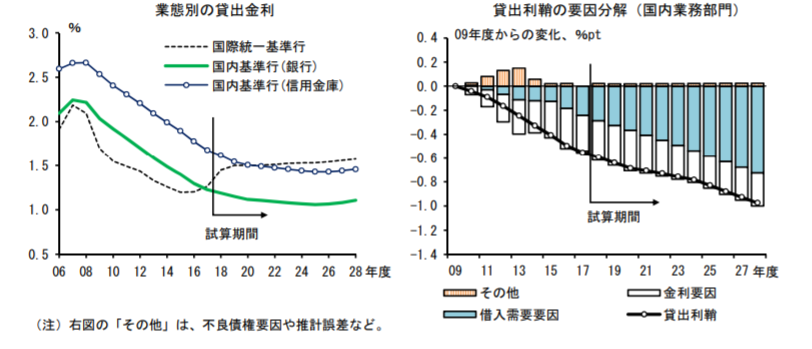

(1) 「借入需要減少ケース」では、国内部門を中心に、貸出利ざやに構造的な縮小圧力がかかり続ける(参考1)。

(参考1)貸出金利と貸出利ざや:借入需要減少ケース(ベースライン)

(出所)日本銀行「金融システムレポート」2019年4月号

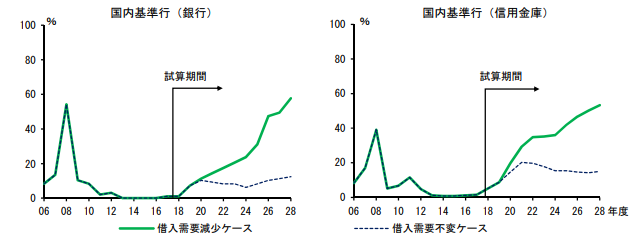

(2) (1)の結果、「借入需要減少ケース」では、国内基準行の当期純利益が、全体としてゼロ近傍まで縮小する、個別の赤字先数も、増加傾向をたどる(注、参考2)。

(注)赤字先の割合はレポート本文には具体的な記載がないが、参考2のグラフからみて、28年度には6割弱に達するとみられる。

(参考2)当期純利益赤字先割合(ベースライン)

(出所)日本銀行「金融システムレポート」2019年4月号

(3) 一方、「借入需要不変ケース」では、国内基準行を含め、どの業態も相応の当期純利益を維持する。赤字先の割合も、大きくは高まらない。

最終赤字は構造要因でなく、金融政策要因

このように日銀が「借入需要不変ケース」と「借入需要減少ケース」の違いを強調したために、多くのメディアが「構造要因により最終赤字」と報じたのは、無理からぬところだろう。しかし、曲解である。

なぜなら、試算の前提(ウ)「貸出金利が信用リスクに見合わない低採算先への貸出比率も上昇を続ける」は、本来、民間銀行の経営にあってはならないことだからだ。あらかじめ承知のうえで不採算の貸出を続けることは、よほど特殊な環境でない限り、許されない。

そうした「よほど特殊な環境」とは、貸出以外に資金の運用先がない場合に限られるだろう。では、実際はどうか。

国内には、現在、国(中央政府)という巨大な資金不足部門がある。国は大量の国債を発行して、資金を賄っている。もし、市場経済の原則にしたがい、国債が金融市場にそのまま残存すれば、銀行は、不採算の貸出に代えて、少なくとも国債に運用できる。

長期金利1%程度の想定は、潜在成長率からみておおむね妥当な水準だろう。低すぎることはあっても、高すぎることはない。現状、地域銀行の資金調達原価(経費率+預金債券利回り等)は、0.78%(地方銀行)~0.98%(第二地方銀行)だ。したがって、地域銀行による国債運用は、薄いながらも、プラスの利ざやを確保できる。

国債の量も十分にある。現在、日銀は500兆円弱の国債を保有している。もし、日銀が異次元緩和でなく、短期金利中心の金融調節を行っていれば、保有額は100兆円強で足りるはずだ。日銀の試算は、実体経済が長期均衡状態にいたることを前提としているので、もし日銀が余剰の国債を市場に放出すれば、銀行は十分な運用量を確保できる。

日銀が民間銀行をクラウドアウト

こうしてみると、「6割の地銀が最終赤字」に陥る理由は、日銀が国債を抱え込んでいるからにほかならない。たしかに、日銀が国債を抱え込み続ければ、銀行は、固定費を少しでも回収しようと、不採算の貸出を続ける可能性がある。

結局、地銀が最終赤字になるのは、日銀が国の債務を市場から切り離し、民間金融機関をクラウドアウトしている結果だ。構造要因でなく、金融政策要因である。

もちろん、地銀は安泰ではない

もちろん、だからといって、地銀が安泰というわけではない。国債運用から得られる利ざやは、きわめて薄い。人口減少などの構造要因も、たしかに存在する。黒字は維持できるとしても、株主に十分な配当を還元できない。経営者として、手をこまぬいていてよいはずがない。

ただし、現実に最も警戒すべきは、銀行が収益の赤字化をおそれて、無謀なリスクをとることだろう。過去、収益の悪化に対抗しようとしてリスクテイクを拡大し、不良債権を増やした例はいくらでもある。

異次元緩和の結果、地域銀行のコア業務純益はすでに大幅に縮小している。地銀の低採算貸出が増えているのも、収益環境の悪化を受けて、追い込まれた感が強い。

試算が示唆するさらなる困難

実は、今回の日銀試算には、もう一つ重要な示唆がある。試算は、極力恣意性を排除するため、「10年後には、実体経済や市場が長期均衡状態にいたる」との仮定を置いて、機械的な計算を行っている。

その結果、対象期間中に、物価2%は一度も達成されていない。つまり、物価目標が達成されていないにもかかわらず、長期金利は1%程度まで上昇する前提を置いて試算を行っている。

もし、この仮定どおりに物価2%が達成されず、一方で、物価目標が達成されないことを理由に、日銀がいまの政策スタンスを続ければ、どうなるか。日銀は、国債を買い続け、短期金利、長期金利をマイナスから0%近傍に据え続ける。そうなれば、地銀の収益は、試算結果よりも一段と速く悪化することになる。危機感をもたざるをえない。

日銀の中長期シミュレーションは、誠実な検証作業である。問題は、その解釈だ。試算結果が問うているのは、地銀経営の将来だけではない。問うているのは、「物価目標2%」を硬直的に運営する、いまの金融政策のスタンスである。

以 上

[関連コラム]

異次元緩和の負のトライアングル~~縮む市場経済、軋む金融システム、緩む財政規律(2019.04.26)

[金融ジャーナル社「月刊金融ジャーナル」2019年1月号 寄稿] 異次元緩和に出口は来るか(2019.02.01)

金融システムは安定しているか~日銀・金融システムレポートが多くを語らぬこと(2018.11.01)

銀行はなぜ苦境に追い込まれるのか~金融政策が生み出すリスクと矛盾(2017.07.03)

日銀の財務悪化への対処法~誰が損失を負担するか(2017.05.08)

銀行の基礎収益はなぜ悪化を続けるのか~量的緩和、ゼロ金利制約と利鞘(2014.04.01)